Artículo de investigación

La política fiscal frente a los flujos de capital: evidencia para algunos países de América Latina*

Fiscal policy and capital flows: evidence for some countries in Latin America

Politica fiscal e fluxos de capital: evidência para alguns países da América Latina

Luis Ignacio Lozano Espitia**

Ligia Alba Melo-Becerra***

Jorge Enrique Ramos****

* Una versión más amplia, titulada "Flujos de capital y política fiscal en las economías emergentes de América Latina", fue publicada en el libro Flujos de capitales y términos de intercambio: impacto macroeconómico y de política en países emergentes y perspectivas, de Hernán Rincón y Andrés Velasco (eds.), publicado por el Banco de la República en 2013. Las opiniones expresadas en este documento son responsabilidad de los autores y no comprometen al Banco de la República ni a su Junta Directiva.

** Banco de la República, Bogotá, Colombia. Correo electrónico: ilozanes@banrep.gov.co

*** Banco de la República, Bogotá, Colombia. Correo electrónico: lmelobec@banrep.gov.co

**** Banco de la República, Bogotá, Colombia. Correo electrónico: jramosfo@banrep.gov.co

Fecha de recepción: 10 de febrero de 2016

Fecha de aceptación: 25 de mayo de 2016

Resumen

Los flujos de capital representan oportunidades para financiar el crecimiento y el desarrollo de los países, pero también conllevan riesgos, especialmente de tipo macroeconómico y financiero. Las respuestas de política para mitigar sus efectos, juegan un papel importante especialmente en los mercados emergentes. En este trabajo se evalúa la postura de la política fiscal frente a los choques de los flujos de capital registrados durante las dos últimas décadas en seis economías emergentes de América Latina: Argentina, Brasil, Chile, Colombia, México y Perú. Con base en la caracterización de los diferentes episodios de entradas y salidas súbitas de capital y en la estimación de un modelo de datos de panel con variables instrumentales, se encuentra que los gobiernos no respondieron con medidas fiscales excepcionales. Por el contrario, su postura fiscal de naturaleza procíclica parece estar asociada al efecto que los flujos de capital produjeron sobre la actividad económica.

Palabras clave: flujos de capital, política fiscal, economías emergentes.

Clasificación JEL: F20, F21, E32, E62

Abstract

Capital flows represent opportunities to finance the growth and development of countries, but they also entail risks, including macroeconomic and financial. Policy responses to mitigate its effects play an important role especially in emerging markets. This paper evaluates the fiscal policy stance in front to shocks on capital flows recorded during the last two decades in six emerging economies of Latin America: Argentina, Brazil, Chile, Colombia, Mexico and Peru.Based on the characterization of the different episodes of sudden inflows and outflows of capital and on the results of a panel data model with instrumental variables, we found that governments did not responded with exceptional fiscal measures. By contrast, the procyclicality in the fiscal stance seems to be associated to the effect of capital flows on economic activity.

Keywords: capital flows, fiscal policy, emerging economies.

Resumo

Os fluxos de capital representam oportunidades para finaciar o crescimento e o desenvolvimento dos países, mas também levam riscos, especialmente do tipo macroeconômico e financeiro. As respostas de política para atingir seus efeitos, jogam um papel importante especialmente nos mercados emergentes. Neste trabalho se avalia a postura da política fiscal frente aos choques dos fluxos de capital registrados durante décadas em seis economias emergentes da América Lantina: Argentina, Brasil, Chile, Colômbia, México e Perú. Com base e na caracterização dos diferentes episódios de entrada e saídas súditas de capital e na estimação de um modelo de dados de painel com variações instrumentais, se encontram que os governos não responderam com medidas fiscais excepcionais. Por contrário, sua postura fiscal de natureza pró-cíclica parace estar associada ao fato que os fluxos de capital produziram sobre a atividade econômica.

Palavras-chave: fluxos de capital, política fiscal, economias emergentes.

INTRODUCCIÓN

Las economías emergentes de América Latina registraron ingresos cuantiosos de capital durante los últimos años, que se asocian tanto a la incertidumbre externa que sobrevino con la crisis financiera de 2008, como a las mejores perspectivas de crecimiento regional. En 2010, por ejemplo, Perú, México y Brasil recibieron recursos equivalentes a 10 %, 8,8 % y 7,3 % de su producto interno bruto, respectivamente, lo cual constituyó un récord en las cifras de los últimos veinte años. Así mismo, Chile (15,5 %) y Colombia (8 %) recibieron en 2011 montos superiores a los registrados en 1994 y en 1997, años que habían marcado un pico en las cifras históricas de flujos hacia estos países.

Al indagar sobre las razones que determinaron los flujos de capital hacia los mercados emergentes, se suele diferenciar entre los factores de expulsión y los de atracción. Para el episodio más reciente, es claro que las bajas tasas de interés prevalecientes en los mercados financieros internacionales, la lenta recuperación de los Estados Unidos y de la Unión Europea y la aversión al riesgo de los bonos soberanos de estas economías, que antes de la crisis eran considerados libres de riesgo, constituyeron los factores de expulsión que explican en mayor grado la reasignación de los capitales. Las bajas tasas de interés reflejaron la postura monetaria contra-cíclica de la Reserva Federal de los Estados Unidos (FED) y del Banco Central Europeo, que llevaron sus tasas de intervención a niveles históricamente bajos.

Por su parte, la demanda y las altas cotizaciones externas de las materias primas registradas en los años de postcrisis, la profundización de los mercados financieros, los mejores fundamentos macroeconómicos y, en general, las perspectivas favorables de crecimiento, fueron los principales factores de atracción que hicieron más llamativas las oportunidades de inversión en América Latina. La confianza en la región se benefició, adicionalmente, de las reformas económicas e institucionales que adelantaron varios países durante la última década, todo lo cual redundó en mejores calificaciones de riesgo.

Los flujos de capital representan oportunidades para financiar el crecimiento y desarrollo de los países receptores, pero también conlleva diferentes tipos de riegos, especialmente de orden macroeconómico y financiero1. El reto para las autoridades económicas consiste, por consiguiente, en manejar de manera oportuna tanto los episodios de entradas como los de salidas abruptas de capital para contrarrestar sus efectos. Es evidente que al reducir el costo de uso del capital para el sector corporativo y para el Gobierno, el ingreso de capitales estimula la inversión y el consumo, expandiendo la demanda agregada y la capacidad de producción. A su vez, los flujos de portafolio promueven el desarrollo de los mercados financieros mediante la introducción de nuevos instrumentos.

La entrada acelerada de capitales incorpora, sin embargo, numerosos riegos. Por una parte genera presiones de revaluación del tipo de cambio con probables pérdidas de competitividad. Para mitigar estos efectos, las autoridades habitualmente reaccionan interviniendo el mercado de divisas, lo cual aumenta las reservas e impone ciertos costos de esterilización que finalmente son asumidos por el fisco. Otras medidas como el establecimiento de impuestos a la entrada de capitales o la fijación de depósitos temporales también se adoptan en este caso. En el campo monetario, se imponen límites a eventuales incrementos en la tasa de interés de política que manejan los bancos centrales. Una postura monetaria laxa y prolongada podría presionar a la baja el rendimiento de los bonos de largo plazo. Bajo estas circunstancias, los tipos de interés de política podrían ser menos eficaces, especialmente cuando este mecanismo de transmisión monetaria es débil.

Los efectos del ingreso de capitales sobre los mercados financieros no son menos importantes. La evidencia muestra que buena parte de la entrada de recursos externos tiene lugar a través de los bancos, lo que constituye una nueva fuente de fondeo del crédito. Los episodios de entradas de capital coinciden así con las expansiones crediticias. Las exigencias de mayor capital en estas fases suelen ser, entre otras, las decisiones de política "macroprudencial" para salvaguardar el sistema financiero. Cuando los recursos buscan otras alternativas financieras de corto plazo, terminan aumentando los precios de las acciones, los bonos y la vivienda, entre otros activos, especialmente en países con mercados de capitales poco profundos.

Los efectos del flujo de capitales sobre el fisco tienen varias dimensiones, aunque sus vínculos directos resultan menos evidentes. Si bien la entrada de capitales y la expansión de la demanda interna aumentan los recaudos tributarios, los gobiernos pueden verse estimulados a relajar su disciplina fiscal mediante mayor gasto, por el menor costo de uso del capital y el mayor acceso al financiamiento externo. A esta situación contribuyen los costos cuasifiscales de la esterilización monetaria, a causa de la intervención cambiaria, cuyo impacto sobre el déficit dependerá del tamaño de las pérdidas del banco central y de la forma como se financien por parte del Gobierno. La prescripción de política para manejar estas coyunturas es que la autoridad mantenga una postura orientada a mejorar el balance fiscal, para atenuar la expansión de la demanda privada y evitar situaciones de insostenibilidad de la cuenta corriente. Este tipo de políticas permiten generar ahorro público para afrontar adecuadamente la reversión de los flujos y la posible situación de crisis asociada a salidas súbitas de capital.

El estudio sobre las causas y consecuencias de los flujos de capital y, especialmente, sobre las respuestas de política económica, permite comprender mejor la relevancia que tiene este fenómeno en las economías emergentes. Habitualmente, las respuestas de política son de tipo macroeconómico, aunque en el último episodio de entradas de capital, tomaron relevancia los controles directos y las llamadas acciones macro prudenciales. El presente trabajo tiene como objetivo evaluar empíricamente las posibles respuestas de política fiscal frente a los choques de capital registrados durante las dos últimas décadas en seis economías emergentes de América Latina: Argentina, Brasil, Chile, Colombia, México y Perú. Este grupo de países explica en promedio más del 80 % de los flujos que registró la región en las últimas dos décadas. En la literatura, la relación entre los flujos de capital y la postura de la política fiscal ha sido poco explorada empíricamente por países y a nivel regional, y en esta medida constituye el principal aporte de este documento.

Para el desarrollo del trabajo, inicialmente se caracterizan los diferentes episodios de entradas y salidas súbitas de capital, se identifican los diferentes canales de transmisión macroeconómica y se describen, cuando haya lugar, las diversas respuestas de política, especialmente las de carácter fiscal. Durante el período analizado, esto es de 1990 a 2010, las seis economías seleccionadas enfrentaron varios choques de capital cuyas causas, consecuencias y respuestas de política son claramente diferenciables. Si bien los episodios de entradas y salidas súbitas de capital afectaron de manera simultánea a los diferentes países, la magnitud de los choques y sus efectos económicos difieren posiblemente por las diferencias en su estructura económica.

Con base en la caracterización empírica de los diferentes episodios, se propone un modelo de panel de datos desbalanceado con variables instrumentales, cuya forma reducida representa la función de reacción estándar de la política fiscal de largo plazo. Su estimación permite afirmar que las autoridades fiscales de la región no respondieron, en su conjunto, con medidas excepcionales para hacer frente a los efectos de los choques de capital. No obstante, los resultados también revelan que en el promedio regional, los gobiernos mantuvieron una postura fiscal de naturaleza procíclica, frente al impacto que los flujos tuvieron sobre la actividad económica.

El trabajo contiene cuatro secciones adicionales a esta introducción. En la sección II se desarrolla un análisis retrospectivo para caracterizar los diferentes episodios de entradas y salidas de capitales en las dos últimas décadas. Allí se identifican los diferentes canales de transmisión macroeconómica y las diversas respuestas de política, especialmente aquellas de carácter fiscal. En la sección III se lleva a cabo un análisis empírico sobre las respuestas de la política fiscal frente a los choques de capital. En esta sección se realiza un análisis de correlación entre las variables de interés y se propone el modelo de panel de datos desbalanceado en su forma reducida. En la función de reacción propuesta se subraya que los flujos de capital constituyen una variable explicativa que puede afectar las decisiones fiscales del Gobierno, de forma directa y a través del producto. Como los flujos de capital, la actividad económica y las medidas de política fiscal pueden registrar dinámicas bidireccionales, el modelo utiliza variables instrumentales para corregir los posibles problemas de endogeneidad. También utiliza como controles otras variables macroeconómicas que eventualmente afectan la posición fiscal de los gobiernos. La sección IV presenta los resultados del modelo y la sección V muestra algunas consideraciones finales.

ANÁLISIS RETROSPECTIVO

Caracterización de las entradas y salidas súbitas de capital y del entorno macroeconómico

La identificación de los episodios de entradas y salidas súbitas de los flujos de capital en el grupo de países seleccionados de América Latina, se realiza utilizando la distribución por cuartiles de sus tasas de crecimiento. Para esto, se toma la información sobre flujos netos de capital en dólares americanos de la Cepal, deflactada con el IPC de Estados Unidos, con base de 2005, y se halla su tasa anual de crecimiento real. Posteriormente, se calcula la distribución por cuartiles de dichas tasas, de manera que los episodios de entradas netas (choque positivo de los flujos) corresponden a las observaciones situadas en el cuartil superior de la distribución y los episodios de salida (choque negativo de los flujos) a las observaciones localizadas en el cuartil inferior, las cuales pueden corresponder a una entrada neta de capitales muy pequeña, y por lo tanto atípica. Este criterio se seleccionó con base en la revisión de la literatura empírica (véanse por ejemplo, Kaminsky, Reinhart & Végh, 2004), aunque debe precisarse que en este trabajo se estableció un criterio más restrictivo que la práctica común de diferenciar los episodios buenos y malos como aquellos que se encuentren por encima y por debajo de una tendencia, por ejemplo, la mediana.

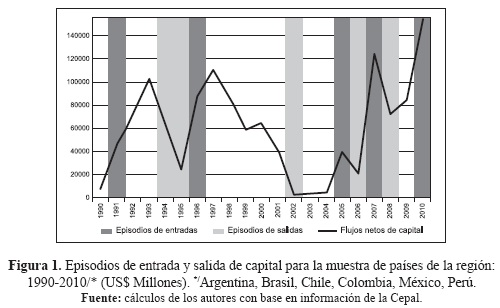

En la Figura 1 se muestran los resultados para el conjunto de países. Se identifican cinco episodios de entradas netas que corresponden al retorno de capitales registrados a comienzos de la década del noventa, a la entrada de capitales posterior a la crisis mexicana y al auge de capitales durante la segunda mitad del 2000. Este último configura, a su vez, tres subepisodios de entradas en 2005, 2007 y 2010. Por su parte, la técnica permite identificar cuatro episodios de salidas netas asociados principalmente con la crisis mexicana de 1994 y 1995, la moratoria de la deuda argentina de 2001, la crisis brasileña de 2002 y la crisis financiera internacional de 2008. Es importante anotar que durante los episodios definidos como salidas netas, a nivel agregado se observa una entrada de capitales que es positiva pero muy pequeña.

En efecto, al caracterizar los flujos de capital atípicos por país, en la Tabla 1 y la Figura 2 se evidencia que Argentina, a comienzos del 2000, y Chile, en la segunda parte de dicha década, registran salidas importantes de capital. Como tendencia general, nótese sin embargo que los episodios de entradas y salidas netas en la región están más o menos sincronizados en el tiempo, pero su magnitud difiere por la disparidad de tamaño entre las economías analizadas. Brasil y México, por ejemplo, registraron en promedio los mayores episodios tanto de entradas (en promedio mayores a US$36.7000 millones) como de salidas (en promedio mayores a US$8.5000 millones). Por su parte, Colombia y Perú registran los menores flujos, pues los episodios de entrada no superan en promedio los US$5.4000 millones y los de salida son inferiores a mil millones de dólares.

A nivel de país se destacan algunas diferencias con el agregado regional. Por ejemplo, el denominado "efecto tequila" que generó un episodio de salida de capitales en 1994 y 1995 a nivel agregado, individualmente solo tuvo un impacto significativo en México. La crisis asiática y rusa, que generó un leve episodio de salida de capital en Colombia y Perú, y afectó también ligeramente las economías de Argentina y Brasil, no produjo un choque en el conjunto de países. Por su parte, las diferencias en los episodios de entrada entre el agregado y los países, que se observan principalmente en la década del 2000, podrían ser explicadas por la inversión extranjera directa (IED) vinculada al sector extractivo (minería y energía) y por los movimientos del portafolio que afectaron a varios países en diferentes momentos (véase Anexo 1).

El análisis sobre el origen y la magnitud de los principales choques de capital, sus consecuencias macroeconómicas y las respuestas de política, especialmente de carácter fiscal, se aborda a través de seis grandes eventos registrados en los últimos veinte años: el retorno de capitales a comienzos de la década del noventa; la crisis mexicana de 1994 y 1995; la llamada crisis asiática de 1997 y su efecto sobre América Latina; la moratoria de la deuda de Argentina de 2001; y el auge de entradas de capital entre 2005 y 2010, el cual fue interrumpido por la crisis financiera internacional de 2008. En el Anexo 1 se muestra la magnitud de los flujos de capital por país, identificando si corresponden a inversión extranjera directa, inversiones en portafolio u otro tipo de flujos como recursos de crédito.

Retorno de los capitales a comienzos de los noventa

Después de un período de escasez de capitales externos en América Latina, debido a la crisis de la deuda externa de los ochenta, la región recuperó el acceso a los mercados financieros internacionales en los primeros años de la década del noventa. Durante este período, varios países adoptaron medidas para resolver los problemas de sobreendeudamiento y aplicaron una serie de reformas estructurales, como la liberalización comercial, la apertura de los sistemas financieros, la privatización de empresas públicas y la apertura de la cuenta de capital de la balanza de pagos, entre otras. Las reformas adelantadas dieron tranquilidad a los inversionistas internacionales para traer nuevamente capitales a la región.

La coyuntura internacional también contribuyó a fortalecer el flujo de capitales, debido a la recesión y a las bajas tasas de interés registradas en los Estados Unidos (Calvo, Leiderman & Reinhart, 1993 y 1996; Cárdenas & Barrera, 1994; Gavin, Hausmann & Leiderman, 1997). Si bien la entrada de capitales alivió la escasez de recursos externos, al aumentar el nivel de las reservas internacionales y permitir la financiación del déficit en cuenta corriente, también planteó desafíos macroeconómicos, al generar presiones inflacionarias y cambiarias, y efectos adversos sobre la oferta de dinero y el crédito interno.

Desde el punto de vista fiscal, con excepción de Brasil y Perú, los países registraron una situación cercana al equilibrio y en algunos años, México, Argentina y Chile contabilizaron superávit. El buen desempeño fiscal se explica en parte por el dinamismo de la actividad económica que favoreció el recaudo de impuestos. En el caso particular de Brasil, se puede destacar la adopción de una estrategia antiinflacionaria, conocida como Plan Real, la cual se desarrolló en medio de una política fiscal expansiva, favorecida por la entrada de capitales. Por su parte, la situación fiscal de Argentina se benefició de las reformas estructurales adoptadas y de los ajustes tributarios aprobados. Con relación a la deuda pública se registran situaciones disímiles. Mientras la deuda de Perú ascendía a 178 % del PIB, la de México y Chile superaban el 40 % del PIB, y el de Colombia escasamente llegaba al 13 % del PIB. El saldo de la deuda se redujo gradualmente entre 1990 y 1993, gracias al buen desempeño fiscal, a las bajas tasas de interés y al proceso de revaluación cambiaria, que disminuyó el valor en moneda local del componente externo de la deuda.

En general, las respuestas de política a las entradas de capital observadas durante los primeros años de los noventa, estuvieron orientas a mitigar los efectos cambiarios e inflacionarios. Desde la perspectiva fiscal, las entradas de capital no tuvieron una respuesta directa, probablemente por el buen desempeño de las finanzas públicas y la disponibilidad de recursos en los mercados financieros internacionales. No obstante, de manera indirecta se observó un efecto positivo sobre las finanzas públicas, gracias a la dinámica del crecimiento económico que favoreció el recaudo de impuestos.

El efecto "tequila"

A comienzos de los noventa, México recibió un flujo importante de capitales que produjo un aumento significativo del consumo y del crédito interno, dando lugar a un desbalance creciente de la cuenta corriente, en un ambiente de atraso cambiario2. Gran parte de estos capitales estaban representados por operaciones de portafolio que hicieron vulnerable la economía y el sistema financiero frente a choques externos. En diciembre de 1994, se desarrolló una crisis económica, que se agravó por el incremento de las tasas de interés de los Estados Unidos. La crisis generó una salida masiva de capitales entre 1993 y 1994, con una reducción de las reservas internacionales cercana a los US$20000 millones (Ffrench-Davis, 1997).

La pérdida de reservas junto con el deterioro de la cartera del sistema financiero, el aumento de los pasivos externos de corto plazo, los ataques especulativos contra el peso mexicano y el aumento del déficit en cuenta corriente, llevaron a las autoridades económicas a devaluar en forma significativa su moneda. Como resultado de la crisis, el déficit externo se redujo de 6.4 % del PIB en 1994 a 0.5 % del PIB a final de 1995 y el producto registró una caída de 6.2 % en 1995. La crisis mexicana no tuvo mayor impacto en la región, y su efecto se disipó rápidamente. El acceso a los mercados internacionales de capital se recuperó entre 1996 y 1997. En el frente fiscal, el "efecto tequila" produjo importantes desajustes, especialmente en México y Argentina, donde las finanzas de los gobiernos pasaron de una situación superavitaria a principios de los noventa, a un déficit en 1994 y 1995, por la caída de los ingresos tributarios que produjo la desaceleración económica.

Crisis asiática

A mediados de 1997 se desató una crisis económica en Tailandia, la cual se extendió a otros países de la región como Malasia, Indonesia, y Corea del Sur. Como resultado de esta crisis, los flujos de capital disminuyeron drásticamente, se desencadenó una recesión económica en la región y las monedas registraron una depreciación sustancial. Antes de la crisis, las economías asiáticas mostraban indicadores macroeconómicos favorables y tasas de crecimiento económico relativamente altas. Al mismo tiempo, la cuenta corriente de la balanza de pagos registraba un déficit que se financiaba especialmente con crédito de corto plazo. Esta situación condujo a un aumento de los pasivos en moneda extranjera y a la expansión del crédito, haciendo altamente vulnerable los sistemas financieros (Bustelo, 2004; Fischer, 1998; Kinkyo, 2004). Los altos niveles de endeudamiento llevaron a que los inversionistas internacionales percibieran cierta fragilidad en las instituciones financieras, lo que dio lugar a una salida masiva de capitales y a un círculo vicioso de depreciación, iliquidez e insolvencia, que hicieron insostenible el déficit en la cuenta corriente y fomentaron un proceso de depreciación de las monedas (Bustelo, 2004; Fischer, 1998).

La crisis asiática afectó a América Latina a través del canal del comercio internacional y del canal financiero (Cepal, 1998). Por el primer canal se presentó una caída de precios de las materias primas y del valor de las exportaciones, debido a la recesión económica y a la devaluación de la moneda de los países asiáticos. Los problemas financieros se manifestaron en una caída de las bolsas latinoamericanas, en el aumento de los spreads de la deuda y en la reducción de los flujos de capital hacia la región. Esta situación tuvo efectos cambiarios y repercutió sobre los sistemas bancarios y las finanzas públicas de varios, especialmente de Brasil y Argentina. En materia fiscal, varias economías ejecutaron políticas de ajuste, especialmente a través de recortes en el gasto público, con el fin de moderar el efecto que la desaceleración económica tuvo sobre los ingresos. El impacto fiscal fue mayor en aquellas economías cuyas finanzas estaban vinculadas con las exportaciones de productos básicos como el petróleo y el cobre (Cepal, 1998).

Crisis argentina de 2001

Argentina entró en una fase de recesión económica a partir de 1998, después de un periodo de auge en la primera mitad de la década del noventa. En efecto, el producto real de la economía real registro caídas sucesivas de 3.9 % en 1999, de 0.8 % en el 2000, y con el agravamiento de la crisis de 4.4 % en el 2001 y de 10.9 % en el 2002. Este fenómeno se asocia en gran parte con la crisis asiática y su impacto sobre la región, que afectó los términos de intercambio, aumentó los spreads de la deuda y disminuyó los flujos de capital. La crisis argentina se presentó en un contexto de tipo de cambio fijo, que llevó a la revaluación de la tasa de cambio real, con lo cual se afectó la competitividad de las exportaciones y se deterioró la cuenta corriente. La recesión de la economía de Argentina tuvo efectos importantes sobre las finanzas públicas, especialmente sobre el recaudo de impuestos y los intereses de la deuda. El deterioro fiscal generó una dinámica insostenible de la deuda pública, que ascendió de 37.6 % del PIB en 1998 a 145.9 % del PIB en el 2002, en parte por la devaluación significativa del peso (FMI, 2004).

El agravamiento de la crisis económica y las medidas para reducir el déficit fiscal generaron una crisis de confianza que condujo a la congelación de las cuentas bancarias, para evitar una corrida generalizada de los depósitos. En este contexto, Argentina declaró la cesación de los pagos de la deuda y eliminó la ley de convertibilidad, con lo cual se generó una devaluación significativa, con efectos negativos sobre la riqueza de los hogares y los saldos de la deuda pública (FMI, 2004).

Recuperación de la entrada de capitales a partir de 2004

Entre 2004 y 2007, América Latina experimentó una fase de expansión económica, gracias a los altos precios externos de las materias primas, al dinamismo del comercio internacional, a las condiciones favorables de financiamiento y a los altos niveles de las remesas hacia la región. A partir de 2004, las entradas de capital aumentaron considerablemente, especialmente por los flujos de IED dirigidos a proyectos de minería e hidrocarburos. Esta tendencia estuvo acompañada del relajamiento de la política monetaria de las economías avanzadas y del desarrollo de innovaciones financieras, que dieron lugar a una reducción de las tasas de interés, en un ambiente de abundante liquidez internacional (Izquierdo, Romero & Talvi, 2008; Ocampo, 2010). Adicionalmente, las entradas de capital estuvieron acompañadas por un superávit en la cuenta corriente, lo que permitió la acumulación de reservas internacionales.

Durante este período, las finanzas públicas de los países analizados registraron un mejoramiento, que en la mayoría de los casos se expresó en mayor recaudo, y en la reducción del déficit o en el aumento del superávit fiscal, como en el caso de Chile y Argentina. El crecimiento de los ingresos estuvo vinculado al dinamismo de la economía y, en algunos casos, a los impuestos derivados de la actividad minera y de hidrocarburos. Por otro lado, el gasto público se mantuvo relativamente estable, sin generar presiones sobre las cuentas fiscales, gracias a la reformas de ajuste fiscal que se implementaron a comienzos de la década del 2000.

Crisis financiera global de 2008

La crisis financiera internacional desatada a finales de 2008 generó una reducción importante de los flujos de capital hacia América Latina y otras economías emergentes. Este hecho tuvo efectos sobre el crecimiento económico, el nivel de las reservas internacionales, los spreads de la deuda y la tasa de cambio. En general, los países analizados respondieron a la crisis adoptando políticas fiscales y monetarias dirigidas a mitigar el impacto sobre los sectores real y financiero. Estas medidas, junto con la incertidumbre sobre el desempeño de las economías desarrolladas, permitieron un retorno relativamente rápido de los flujos de capital y un incremento de las reservas internacionales.

Varios países pudieron desarrollar políticas contracíclicas, debido a que previamente habían logrado un mejoramiento en las cuentas externas, una regulación prudencial más fuerte y una mejor situación fiscal (Ocampo, 2010). Otros factores también contribuyeron a la recuperación de los flujos de capital, como las bajas tasas de interés en los países desarrollados y la demanda de China por materias primas, que mantuvo relativamente altos los precios y los volúmenes transados. Con todo, el crecimiento de la región resultó afectado por una ligera reducción del comercio y de los flujos de capital. A diferencia de episodios anteriores, la mayoría de países adoptaron una postura fiscal contracíclica, especialmente a través de aumentos del gasto público. La magnitud de esta respuesta dependió del espacio fiscal de cada país. Cabe destacar el caso de Chile y Argentina, cuyo gasto aumentó más de tres puntos del PIB entre 2008 y 2009.

POSTURA FISCAL FRENTE A LOS CHOQUES DE CAPITAL: ANÁLISIS EMPÍRICO

Los episodios de entradas de capital a los países emergentes usualmente se presentan durante las fases de expansión económica y los de salidas en los periodos de desaceleración. Esta regularidad empírica, que ha sido reportada en la literatura, permite afirmar que los flujos de capital son procíclicos, es decir, que antes que suavizar, exacerban los ciclos reales. Desde otra perspectiva, también sirve de sustento para subrayar que las circunstancias internas de las economías emergentes no se deben desconocer como posibles determinantes de los flujos de capital (Kamisky et. al., 2004; FMI, 2011).

Como se mencionó, la eventual respuesta de la política fiscal frente a las oscilaciones del producto y a los propios flujos de capital, podría profundizar el tamaño de los ciclos o, por el contrario, moderarlos con importantes consecuencias macroeconómicas, en uno u otro caso. Con esta motivación, en la primera parte se explora el signo y la significancia de las correlaciones entre los flujos de capital, el producto y la política fiscal. En Kaminsky et al. (2004) se discute el signo esperado de estas correlaciones, según la naturaleza contra, pro o acíclica de los flujos de capital, lo cual sirve de referente en esta sección. En la segunda parte, se plantea un modelo en su forma reducida para evaluar de manera formal la posible reacción de la política fiscal a los flujos de capital y, por supuesto, a otras variables que terminan incidiendo en las decisiones fiscales de los gobiernos. El análisis se desarrolla en un contexto de panel de datos desbalanceado para las seis economías de la región mencionadas, durante el periodo 1990-2010. Las cifras utilizadas provienen de la Cepal.

Análisis de correlación

Los flujos del capital y la actividad económica. En la Tabla 2 se presentan los coeficientes de correlación entre los flujos netos de capital y el nivel de producto, tanto en el ámbito global como para cada uno los países bajo estudio. En particular, se correlacionan los componentes cíclicos del producto y de los flujos de capital, estimados mediante el filtro de Hodrick y Prescott (1980). El ejercicio se realizó considerando los flujos netos de capital y sus distintos componentes como son la IED, las inversiones de portafolio, el crédito externo y otros flujos. Para el conjunto de países, los resultados confirman una asociación positiva entre estas variables, con altos niveles de significancia estadística, lo que sugiere una naturaleza procíclica de los flujos de capital en los países analizados. Al comparar los coeficientes por países, se observa que Colombia registra la mayor correlación (0.75), seguida de Perú (0.66), y que Chile es el único país que presenta un coeficiente con signo negativo, aunque no estadísticamente significativo. Por otra parte, los cálculos por componentes señalan que la IED registra las correlaciones más altas, sugiriendo un comportamiento más procíclico, especialmente en los casos de Perú, México y Chile.

La política fiscal y la actividad económica. En la literatura existe controversia sobre cuál es el indicador adecuado para valorar la postura de la autoridad fiscal frente al ciclo. En principio, el indicador debe corresponder a instrumentos discrecionales que pueda utilizar el Gobierno, como el gasto, las tarifas de los impuestos o los cambios en las bases tributarias. Se descartan los balances total o primario efectivos, ya que resultan de la diferencia entre los ingresos y los gastos del Gobierno y sus resultados son endógenos a los cambios en la actividad económica (Kaminsky, et. al. 2004; Ilzetzki & Végh, 2008)3. Para ilustrar el punto, suponga que un Gobierno escoge el balance como indicador de la postura fiscal y enfrenta una fase recesiva. Si eventualmente el Gobierno adelanta una política procíclica a través del aumento de las tarifas impositivas, se podría tener un efecto indeterminado en el recaudo y, por consiguiente, sobre el balance. El efecto de indeterminación se da porque al tiempo que suben las tarifas, cae la base gravable por los efectos de la recesión.

Frente a esta indeterminación y valorando la postura por el lado de los ingresos, se debería optar por examinar la evolución de las tarifas nominales, marginales o medias. En la práctica, sin embargo, no existen datos sistemáticos sobre las tarifas tributarias, las cuales además no registran cambios frecuentes, generando dificultades en las estimaciones econométricas (Vegh & Vuletin, 2012). Adicionalmente, el grado de discreción del Gobierno es más limitado, porque sus cambios requieren de la aprobación del Congreso. Por estas razones, aunque se reconoce que los gobiernos no tienen plena discrecionalidad sobre su monto, por las rigideces presupuestales, los trabajos empíricos han optado de manera generalizada por el uso del gasto público, como indicador para valorar la postura discrecional de la autoridad fiscal frente a las fluctuaciones del producto. En esta sección se acoge esta línea de trabajo.

En la Tabla 2 se presentan los resultados de las correlaciones entre los componentes cíclicos del producto y de las diferentes definiciones de gasto público, dentro de las cuales se incluye el gasto total, el gasto corriente, el gasto de capital, y un concepto de gasto de consumo del Gobierno tomado de las cuentas nacionales4. Los resultados muestran correlaciones positivas y altamente significativas para el agregado de la región, lo cual sugiere que los gobiernos adoptaron posturas fiscales procíclicas durante el periodo analizado. Este tipo de interpretaciones ha sido documentado en varios trabajos (véanse por ejemplo, Frankel, Vegh & Vuletin, 2013). Al evaluar los resultados por países, se observa que solo en los casos de Perú, Argentina y México las correlaciones entre los componentes cíclicos del gasto total y del producto son positivas y significativas. Por otro lado, Chile es el único país cuyos coeficientes de correlación presentan signos negativos, aunque estadísticamente no significativos. Este resultado puede estar asociado a la presencia de una regla fiscal cuantitativa, que buscaba alcanzar una meta de superávit fiscal estructural de 1 % del PIB, o mayor en épocas de auge en el precio del cobre. El cumplimiento de las metas fiscales en Chile, bajo la aplicación de la regla, permitió generar un ahorro público positivo y adoptar una postura fiscal contracíclica, contrario a lo que se observó en otros países de la región, como Argentina, México y Perú.

La posible postura fiscal procíclica es más evidente cuando se analizan los gastos de capital, que arrojan una correlación de 0.82 para el agregado de países, lo cual no es sorprendente, ya que es sobre este componente del gasto donde las autoridades tienen una mayor discreción para adelantar políticas de estabilización macroeconómica. No debe olvidarse que por las rigideces del presupuesto, los gobiernos tienen bajo margen de maniobra sobre el gasto corriente (sueldos y salarios, compras de bienes y servicios e intereses sobre la deuda), lo cual lleva a que sea más difícil utilizar estas partidas del presupuesto para reaccionar frente a las oscilaciones del producto.

La política fiscal y los flujos de capital. Con el propósito de capturar alguna regularidad empírica entre la política fiscal y los flujos de capital, se calcularon las correlaciones entre los componentes cíclicos del gasto público y los flujos netos de capital y sus distintos componentes (Tabla 3). En general, los ejercicios realizados con el gasto total, corriente y de capital arrojan resultados poco significativos para el agregado regional y a nivel de países. La excepción son los gastos de consumo que registran algunas correlaciones significativas. En particular, se observa una correlación positiva y significativa con los flujos netos de capital para los casos de Colombia (0.61) y de Brasil (0.59). Adicionalmente, al evaluar los resultados para los gastos corrientes se observa que para Colombia y Perú existe una correlación positiva con el crédito externo neto.

De los anteriores ejercicios se concluye que la actividad económica de la región se encuentra positivamente correlacionada, por una parte, con los flujos de capital para todos los países seleccionados y, por otra, con el gasto de Gobierno, aunque esta última relación no es válida para todos los países de la muestra. Estos hallazgos podrían arrojar una primera luz sobre la naturaleza procíclica tanto de los flujos de capital como de la política fiscal, aunque, por supuesto, se debe hacer una mayor exploración al respecto. Por su parte, la correlación entre el gasto del Gobierno y los flujos de capital es más débil, con lo cual resulta difícil establecer a priori si las autoridades fiscales de la región respondieron discrecionalmente a las entradas de capital, o a los llamados sudden stops, en los tiempos de crisis.

La función de reacción del Gobierno

Para evaluar con mayor rigor la postura fiscal de los gobiernos frente a los flujos de capital en las economías emergentes de la región, se recurre a una función de reacción estándar de la política fiscal que toma como fundamento teórico la restricción presupuestal intertemporal (Craig, 2005; Fatás & Mihov, 2009). Bajo dicha postulación, lo usual es que el instrumento de política, la variable endógena, reaccione contemporáneamente frente a la actividad económica y, con algún rezago, frente a la deuda, para que las finanzas públicas contribuyan a la estabilización macroeconómica y sean sostenibles a largo plazo. Por supuesto, el Gobierno también puede reaccionar a otros factores macroeconómicos que pueden ser comunes para las economías emergentes como los flujos de capital y los términos de intercambio, o particulares a cada país. El siguiente modelo en su forma reducida intenta capturar estos aspectos:

Donde PoLFi,t es la variable de política fiscal del país i en el período t, la cual como se explicó en la sección anterior, corresponde al gasto público total y sus componentes; Flujosi,t, representa los flujos netos de capital y el de sus componentes de IED e inversiones en portafolio; yi,t representa la actividad económica; Deudai,t-1 corresponde a la deuda del gobierno y Xi,t es una matriz de variables de control que incluye los términos de intercambio y el régimen cambiario.5

La ecuación [1] representa una función de reacción de la política fiscal de largo plazo, donde β1 mide la respuesta contemporánea de la autoridad fiscal a los flujos de capital y β'2,t captura la respuesta frente al producto. Si bien este último parámetro refleja la postura de los gobiernos frente a la actividad económica, por la forma como se modeló captura simultáneamente los efectos sobre el producto de un choque no lineal de los flujos de capital. Como es usual en este tipo de modelos, el coeficiente β3 refleja la coherencia entre la postura fiscal del Gobierno y su restricción presupuestal intertemporal, para hacer sostenible las finanzas públicas a largo plazo.

La definición del choque de los flujos de capital al producto capturado a través de β'2,t, se inspira en trabajos que han utilizado relaciones no lineales similares para estudiar los determinantes del EMBI (Emerging Market Bond Index) en los países emergentes (Favero & Giavazzi, 2004; Julio, Lozano & Melo, 2012) y el impacto de los términos de intercambio sobre los fundamentos macroeconómicos (FMI, 2011). Para este caso, el choque se modela a partir de la siguiente función:

Donde la variable Flujosi* corresponde a la mediana de los flujos netos de capital de cada país. De la ecuación [2] se derivan dos situaciones extremas y un sendero de transición, que se representan en la Figura 3. La primera situación corresponde a un escenario favorable para las economías emergentes, en el cual los flujos de capital en el año t exceden a su mediana (flujos it - flujosi* > 0)6. Nótese que en este caso el valor de β'2,t aumenta, sugiriendo que la respuesta de política fiscal al producto podría ser amplificada por el choque positivo en los flujos. La segunda situación refleja un escenario desfavorable, en el cual los flujos de capital en el año t son menores a su mediana y la respuesta de política fiscal al producto, por consiguiente, se atenúa. En el punto medio de la transición, es decir cuando flujosit - flujosi* = 0, la respuesta de política fiscal al producto es β'2,t = β'2 /2.7 De esta manera, la respuesta de la política fiscal al producto (β'2,t), es magnificada o reducida por el impacto de los flujos, hecho que se quiere destacar en el análisis.

Las variables de control fueron escogidas con base en los trabajos de Ilzetzki, Mendoza y Végh (2010), Adler y Sosa (2011), y Céspedes y Velasco (2011). Por una parte, los términos de intercambio podrían influir en las decisiones de gasto del Gobierno, especialmente en los países exportadores de materias primas que son propiedad del Estado (petróleo, cobre, etc.). Por otra parte, el régimen cambiario podría afectar las decisiones fiscales, bien sea de manera directa por el impacto sobre el costo de la deuda (Cook & Devereux, 2006), o a través del efecto de los flujos sobre el producto. El régimen cambiario se captura a través de la construcción de una variable de flexibilidad cambiaria dicótoma, donde 1 representa un régimen completamente flotante, y 0 uno de tipo de cambio fijo, de bandas cambiarias o de flotación regulada. Para la construcción de esta variable se utilizó el índice de flotabilidad cambiaria defacto, construido por Ilzetzki, Reinhart y Rogoff (2008). Este índice tiene un rango que fluctúa entre 1 y 14, donde 1 es un régimen de tipo de cambio fijo y 14 un régimen de libre flotación. En particular, para controlar los posibles efectos del régimen cambiario sobre la política fiscal, la variable dicótoma toma el valor de 1 para los índices 13 y 14 y cero para el resto.

Por último, es preciso señalar que la estimación de la ecuación [1] está expuesta a problemas de endogeneidad. Por una parte, la actividad económica se puede ver afectada contemporáneamente por el gasto del Gobierno (que se captura usualmente mediante los multiplicadores de gasto) y, por otra, los flujos de capital pueden estar influenciados por las decisiones de la autoridad fiscal en el mismo período. Para hacer frente a este problema se usa la técnica de variables instrumentales para panel de datos con efectos aleatorios, técnica recomendada para este tipo de trabajos empíricos. Como instrumentos se utilizan los rezagos del producto, los flujos de capital y la interacción entre estas dos variables. Por su parte, la existencia de efectos aleatorios en las diferentes estimaciones se corrobora utilizando el test de Hausman (1978), cuya hipótesis nula es la presencia de dichos efectos. A partir del estadístico p-valor reportado en la tabla de resultados, no se rechaza la hipótesis nula.

RESULTADOS

La ecuación [1] se estima a través del método generalizado de momentos con variables instrumentales (GMM-VI), usando información anual de la Cepal para el período 1990-2010.8 Como se explicó, la variable endógena de política fiscal se mide utilizando el gasto público, diferenciando entre el monto total, y los componentes de gasto corriente, y de capital y una medida de gasto de consumo del Gobierno. En el caso de las variables exógenas y, en particular de los flujos de capital, se utilizaron el total de los flujos netos y los componentes de IED y de la inversión de portafolio9. En la Tabla 4 se presentan los resultados de las estimaciones y en el anexo 3 se muestran las pruebas de raíz unitaria para paneles desbalanceados, que sustentan la estacionariedad de los diferentes modelos.

Los resultados tienen diversas implicaciones, algunas de los cuales se plantearon en las secciones anteriores. Por un lado, a nivel regional se confirma que no hubo ninguna reacción directa de las autoridades fiscales frente a los episodios de entradas y salidas súbitas de capital, por cuanto en ninguno de los doce modelos estimados, βl,t resulta estadísticamente diferente de cero. Como se describió en la sección II, las acciones de política económica recayeron más en las autoridades monetarias, que tomaron medidas como el establecimiento de controles a los flujos o intervenciones discrecionales en el mercado cambiario.

Uno de los hallazgos de mayor interés tiene que ver con la estimación del parámetro β'2,t, que resulta positivo, significativo y robusto a través de las diversas especificaciones. Su interpretación sugiere que, en promedio, los países de la región adoptaron posturas fiscales procíclicas durante las últimas dos décadas. Por supuesto, dicha postura no necesariamente contribuyó a la estabilización macroeconómica que regularmente se le atribuye a las finanzas públicas. Nótese que cuando se utilizan los flujos netos como variable explicativa, el coeficiente β'2,t en la función de reacción del Gobierno es de 1,58 con el gasto total, de 1,48 con el gasto corriente, de 1.78 con el gasto de consumo y de 2.25 con el gasto de capital (Tabla 4). Esto significa que ante expansiones de la actividad económica, las cuales se amplifican por los episodios de entradas netas de capital, el gasto del Gobierno aumentó más que proporcionalmente y viceversa. Vale la pena resaltar que por tipo de gasto, las estimaciones confirman la mayor prociclicidad a través del gasto de capital (modelos 10, 11 y 12), que es de mayor discreción del Gobierno y cuyos resultados se habían anunciado de manera preliminar en los ejercicios de correlación en la sección III.1

La prociclicidad del gasto público en los países emergentes de América Latina es un hallazgo encontrado de tiempo atrás. Desde los trabajos de Gavin, Hausmann, Perotti y Talvi (1996) hasta los trabajos más recientes, como el de Ilzetzki y Végh (2008), han resaltado esta particularidad. Sin embargo, el aporte de este trabajo tiene que ver con el papel que han podido jugar los flujos de capital en la postura de la política fiscal de los gobiernos a lo largo del ciclo. De hecho, las estimaciones sugieren que los choques de los flujos de capital sobre la actividad económica tienen efectos que no son despreciables y que influyeron de manera indirecta en las decisiones de gasto fiscal. Tomando como referencia la definición del parámetro β'2,t registrada en la expresión [2] y los resultados de la ecuación 1 de la Tabla 4, se concluye que el grado de reacción procíclica que tuvieron los gobiernos a través del gasto público -en el agregado regional- en los tiempos normales, cuando flujosit - flujosi* = 0, fue menor a la unidad (0,79). Sin embargo, es importante anotar que al ser no lineal la respuesta de política fiscal (ecuación 2), el grado de prociclicidad aumenta en la medida que crecen las entradas netas de capital a la región.

Otro hallazgo importante tiene que ver con el coeficiente de la deuda del gobierno, que es significativo, tiene el signo esperado (β3<0) y es robusto a través de las diferentes especificaciones. El tamaño de estos coeficientes es similar a los encontrados previamente para las economías de la Organización para la Cooperación y el Desarrollo Económicos (OCDE) (Fatás & Mihov, 2009). En una función de reacción estándar, este hallazgo se utiliza para corroborar la existencia de regímenes fiscales coherentes con el cumplimiento de la restricción presupuestaria (ricardinaos), lo que significa que ante un deterioro de la situación fiscal, las autoridades ajustan sus cuentas fiscales, especialmente a través de recortes del gasto público, lo cual desde el punto de vista de la sostenibilidad de las finanzas públicas de la región, es un resultado positivo.

En la relación con las variables de control, se destaca que el coeficiente de los términos de intercambio no es estadísticamente significativo en ninguna de las especificaciones, lo cual sugiere que esta variable no ha jugado un rol directo en las decisiones de gasto fiscal en las economías emergentes de la región (por lo menos a nivel agregado). Ello se podría explicar, en parte, por el marco institucional que rigió en varios países (como en Chile, México y Perú), de promover el ahorro de los recursos por la explotación de materias primas, a través de fondos de estabilización.

Finalmente, es importante destacar el resultado del coeficiente del régimen cambiario, ya que es negativo y, en siete de los doce modelos presentados en la tabla 4, estadísticamente significativo, sugiriendo que esta variable jugó un papel importante en la función de reacción del gobierno. Como se describió, el régimen cambiario se modela mediante el uso de una variable dicótoma, donde 1 define un régimen de flotación y 0 otro tipo de regímenes cercanos a un tipo de cambio fijo o administrado. Teniendo en cuenta que la mayoría de los países de la región adoptaron sistemas de flotación a finales de los noventas, o comienzos de la década del 200010, la respuesta negativa de la variable de control podría sugerir que los regímenes cambiarios de flotación conllevan una mayor disciplina fiscal, frente a regímenes alternativos, al reducir el intercepto de la función de reacción del Gobierno. La asociación entre el régimen cambiario de flotación y la mayor disciplina fiscal ha sido explorada ampliamente en la literatura tanto en trabajos teóricos como empíricos (véanse por ejemplo Tornell & Velasco, 2000; Cook & Devereux, 2006). Finalmente, aunque no se obtuvieron resultados estadísticamente significativos, se desarrollaron ejercicios para evaluar si el régimen cambiario afecta la pendiente de la función de reacción del Gobierno.

CONSIDERACIONES FINALES

Los países emergentes de América Latina registraron numerosos episodios de entradas y salidas de capital durante los últimos veinte años, con repercusiones importantes sobre el crecimiento económico, la estabilidad financiera y el manejo macroeconómico. Durante los años noventa, el mayor flujo de entradas netas de capital se registró en 1997, cuando las seis economías de mayor tamaño de la región (Argentina, Brasil, Chile, Colombia, México y Perú), contabilizaron US$110,6000 millones, lo cual representó el 94 % del total recibido por América Latina. En relación con los episodios de salida, en 2002 se registró el choque más importante, cuando el grupo de países analizados solo recibió en neto US$2,7000 millones. El suceso más notorio fue la cesación de pagos de la deuda argentina, que ocasionó a la postre salidas de capitales en este país por US$20,7000 millones.

Desde mediados de la década del 2000, el flujo de capitales hacia América Latina ha sido creciente. En 2007, por ejemplo, las entradas netas ascendieron a US$124000 millones y en 2010 a US$155000 millones. En estos años hubo una ligera interrupción de los flujos, ocasionada por el nerviosismo que generó la crisis financiera global de 2008. Al examinar históricamente los episodios de entradas y de salidas de capital en los países analizados se concluye que estos están más o menos sincronizados, pero su magnitud difiere entre países por la disparidad en el tamaño de las economías.

Los flujos de capital hacia la región estuvieron asociados tanto a situaciones propias de estos países como al entorno externo. La literatura da cuenta que dentro de las primeras sobresalen los ciclos de la actividad económica, los choques transitorios de productividad, el manejo macroeconómico y la adopción de reformas estructurales dirigidas al desarrollo y el fortalecimiento de los mercados. Por su parte, los factores externos están relacionados principalmente con los movimientos de la tasa de interés internacional y al impacto que se presenta cuando las circunstancias de un país afectan la percepción sobre la solvencia de otras economías.

Para hacer frente al impacto de los choques de capital, las autoridades económicas reaccionaron con medidas especialmente de carácter monetario y cambiario y, en algunos casos puntuales, con medidas de naturaleza fiscal. En general, en periodos de bajo crecimiento, cuando usualmente se presenta desequilibrio en las finanzas públicas y reducciones significativas en las entradas de capital, las autoridades respondieron con medidas procíclicas de recorte del gasto público, para compensar la caída de los ingresos iscales y cerrar el déficit en la cuenta corriente. En las fases de expansión, cuando la situación iscal es favorable y se presentan episodios de entradas de capital, no se identifican medidas excepcionales de carácter fiscal.

Sin embargo, para manejar las presiones sobre el tipo de cambio y la inflación, las políticas adoptadas fueron especialmente de carácter monetario y cambiario. Finalmente, cuando los gobiernos contaron con mayor espacio fiscal, se adoptaron medidas contracíclicas en los episodios de salida de capital.

Al valorar empíricamente las posibles respuestas de la política fiscal a los choques de los flujos de capital, a través de un modelo de datos de panel desbalanceado con variables instrumentales (GMM-VI) para las dos últimas décadas, se encuentra que los gobiernos de los países seleccionados no respondieron con medidas fiscales excepcionales. Por el contrario, su postura parece estar asociada al efecto que los flujos de capital produjeron sobre la actividad económica. La respuesta fiscal para el conjunto de los países analizados fue de naturaliza procíclica, aunque su efecto final varía de acuerdo con el instrumento fiscal utilizado (categoría de gasto del Gobierno), el componente principal de los flujos (IED e inversiones en portafolio) y de la situación fiscal previa al momento de los choques. El régimen cambiario de los países también parece influir en la respuesta de las autoridades fiscales, por cuanto se encuentra que los regímenes de flotación favorecen la disciplina fiscal.

AGRADECIMIENTOS

Los autores agradecen a Hernando Vargas por sus comentarios y sugerencias, y a Paula Beltrán y María Adelaida Martínez por el trabajo de asistencia. Además agradecen a Pedro Oswaldo Hernández, Johanna López, Laura Mojica, Víctor Méndez y Néstor Espinosa por el suministro y procesamiento de la información.

Notas

1 El análisis sobre los determinantes de los flujos de capital y sobre las opciones de política para mitigar sus efectos ha sido ampliamente abordado en la literatura. Véanse Agosin y Ffrench-Davis (1996), Marfán (2001), Kaminsky, Reinhart y Végh (2004), FMI (2011), Toro Mora y Parra (2012).

2 A pesar de la existencia de una banda cambiaria con un techo creciente y un piso constante, la tasa de cambio nominal prácticamente permaneció fija desde noviembre de 1991 hasta marzo de 1994.

3 Una alternativa consistiría en utilizar el balance ajustado por el ciclo, aunque la técnica de ajuste no está exenta de críticas por los filtros y las elasticidades que se utilizan.

4 En el anexo 2 se dan más detalles sobre la definición de estas variables.

5 Es importante anotar que para la estimación, no todas las variables del sistema resultaron I (1) en sus unidades originales, por lo que se optó por redefinirlas para garantizar su estacionariedad.

6 Esta definición de los choques en los flujos de capital es menos restrictiva que la utilizada en la sección II.1. El uso de aquella definición, imposibilita la estimación del modelo, por falta de datos.

7 Con base en los resultados de la Tabla 4, el valor de β'2,t, para el caso de flujosit - flujos* = 0, es de 0.79, tal como se representa en la Figura 3.

8 En el anexo 2 se dan más detalles sobre la base de datos y las variables utilizadas.

9 Los resultados para el componente de crédito externo y otros flujos no se incluye en la tabla, ya que la mayoría de los coeficientes no son significativos. Los resultados están disponibles cuando se soliciten a los autores.

10 En el caso de México, se adoptó un sistema de tasa de cambio flotante a mediados de la década de los noventa, después de la crisis del efecto tequila.

REFERENCIAS

Adler, G. & Sosa, S. (2011). Commodity price cycles: the perils of mismanaging the boom. IMF Working Paper, (11), 283.

Agosin, M. & French-Davis, R. (1996). Managing capital inflows in Latin America. In M. Haq, I. Kaul & I. Grunberg (Eds.). The Tobin tax, coping with financial volatility. New York and Oxford: Oxford University Press.

Bustelo, P. (2004). Capital flows and financial crises: a comparative analysis of East Asia 1997-1998 and Argentina 2001-2002. Universidad Complutense de Madrid Working Paper, (17).

Calvo, G., Leiderman, L. & Reinhart, C. (1993). Formulating a policy response: reply to Snowden. IMF Staff Papers, 40(4), 868-870.

Calvo, G., Leiderman, L. & Reinhart, C. (1996). Inflows of capital to developing countries in the 90's. Journal of Economic Perspectives, 10(2), 123-139.

Cárdenas, M. & Barrera, F. (1994). Efectos macroeconómicos de los capitales extranjeros: el caso colombiano. En R. Steiner (eds.), Afluencia de capitales y estabilización en América Latina. Bogotá: Tercer Mundo Editores y Fedesarrollo.

Cepal (Comisión Económica Para América Latina) (1998). Impacto de la crisis asiática en América Latina y el Caribe. Santiago de Chile: Comisión Económica para América Latina, Naciones Unidas.

Céspedes, L. & Velasco, A. (2011). Was this time different? Fiscal policy in commodity Republics. BIS Working Papers, (365).

Cook, D. & Devereux, M. (2006). Capital inflows, fiscal discretion, and exchange rate policy. European Economic Review, 50(8), 1975-1992.

Craig, B. (2005). Fiscal sustainability in theory and practice. A handbook. Washington DC: The World Bank.

Fatas, A. & Mihov, I. (2009). The Euro and Fiscal Policy. NBER Working Paper Series, (14722). Retrieved from http://www.nber.org/papers/w14722

Favero, C. & Giavazzi, F. (2004). Inflation targeting and debt: lessons from Brazil. NBER Working Paper Series, (0390). Retrieved from http://www.nber.org/papers/w10390

Ffrench-Davis, R. (1997). El efecto Tequila, sus orígenes y su alcance contagioso. Desarrollo Económico, 37(146), 195-214.

Fischer, S. (1998). The Asian crisis: a view from the IMF. Journal of International Financial Management & Accounting, 9(2), 167-176.

FMI (Fondo Monetario Internacional) (2004). Lessons from the crisis in Argentina. IMF Working Paper.

FMI (Fondo Monetario Internacional) (2011). Recent experiences in managing capital inflows: cross-cutting themes and possible policy framework. IMF Working Paper.

Frankel, J., Vegh, C. & Vuletin, G. (2013, January). On graduation from procyclicality. Journal of Development Economics, 100, 32-47.

Gavin, M., Hausmann, R. & Leiderman, L. (1997). The macroeconomics of capital flows to Latin America: experience and policy issues. Inter-American Development Bank, Working Paper, (310).

Gavin, M., Hausmann, R., Perotti, R. & Talvi, E. (1996). Managing fiscal policy in Latin America and the Caribbean: volatility, procyclicality, and limited credit-worthiness. Inter-American Development Bank, Working Paper, (326).

Hodrick, R. & Prescott, E. (1980). Postwar U.S. business cycles: an empirical investigation. Discussion Papers n.° 451. Pittsburgh, MSS: Carnegie-Mellon University, Northwestern University.

Hausman, J. A. (1978). Specification tests in econometrics. Econometrica, 46(6), 1251-1271.

Ilzetzki, E. & Végh, C. (2008). Procyclical fiscal policy in developing countries: truth or fiction? NBER Working Paper Series, (4191). Retrieved from http://www.nber.org/papers/w14191.pdf

Ilzetzki, E., Reinhart, C. & Rogoff, K. (2008). Exchange rate arrangements entering the 21st Century: which anchor will hold? University of Maryland and Harvard University, Working Paper.

Ilzetzki, E., Mendoza, E. & Végh C. (2010). How big (samll?) are fiscal multipliers? NBER Working Paper Series, (16479). Retrieved from http://www.nber.org/papers/w16479

Izquierdo, A., Romero, R. & Talvi, E. (2008). Booms and Busts in Latin America: the role of external factors. Inter-American Development Bank Working Paper, (631).

Julio, J.M., Lozano, I. & Melo, L. (2012). Quiebre estructural de la relación entre la política fiscal y el riesgo soberano en las economías emergentes: el caso colombiano. Borradores de Economía, Banco de la República, (693).

Kaminsky, G., Reinhart, C. & Végh, C. (2004). When it rains, it pours: procyclical capital flows and macroeconomic policies. NBER Working Paper Series, (10780).

Kinkyo, T. (2004). Transmission channels of capital flow shocks: why Korean crisis was so severe. Working Papers. London, UK: Department of Economics, School of Oriental and African Studies, University of London.

Marfán, M. (2001, agosto). Rol macroeconómico de la política fiscal. Chile: Cepal.

Mendoza, E. & Terrones, M. (2008). An anatomy of credit booms: evidence from macro aggregates and firm level data. NBER Working Paper Series, (14049).

Ocampo, J. A. (2010). How well has Latin America fared during the global financial crisis? Paper of the James A. Baker III Institute for Public Policy of Rice University. Retrieved from http://bakerinstitute.org/publications/ECON-pub-OcampoLatinAmCrisis-112910.pdf

Tornell, A. & Velasco, A. (2000). Fixed versus flexible exchange rate: which provide more fiscal disciple? Journal of Monetary Economics, 45(2), 399-436.

Toro, J., Mora, R. & Parra, D. (2012). Flujos de capital, la crisis financiera internacional y los desbalances macroeconómicos. Borradores de Economía, Banco de la República, (720).

Vegh, C. & Vuletin, G. (2012, January). How is tax policy conducted over the business cycle? NBER Working Paper, (17753).

ANEXOS